Por qué preocupa que las criptomonedas puedan acabar con el sistema bancario

Con información de BBC Mundo

La forma en la que gastamos y ahorramos nuestro dinero está cambiando a pasos agigantados. Pero los avances de las empresas tecnológicas pueden poner patas arriba el sistema bancario. ¿Serán los consumidores los que acaben pagando el precio?

En algunas partes del mundo se pueden comprar cosas simplemente sonriendo a una máquina. Todo gracias al reconocimiento facial.

Los celulares inteligentes permiten que las huellas dactilares, los escáneres del iris y el reconocimiento de voz, o incluso solo nuestra presencia física en una tienda, sean suficientes para realizar un pago.

En China, hay restaurantes que aceptan el pago mediante el reconocimiento facial. En África, es común enviar un mensaje desde el celular para comprar un billete de autobús o para enviar dinero a los familiares.

La velocidad vertiginosa a la que las cosas están cambiando en el sector bancario hace casi impredecible lo que ocurrirá en la próxima década, coinciden los expertos.

Pero una cosa es segura: millones de personas recurren cada vez más a sus teléfonos. No solo para pagar sino también para gestionar su dinero, solicitar préstamos, buscar el mejor seguro e incluso para hacer donaciones. El celular lo domina todo.

¿Fin del efectivo?

Los pagos en tarjeta u otro medios que no impliquen efectivo están creciendo. Solo en China entre 2014-2015 aumentaron en un 63%. En Reino Unido, el uso de monedas o billetes está muy por debajo de otros sistemas de pago. El dinero contante y sonante se enfrenta a desafíos en todo el mundo.

A lo largo de la historia, los humanos hemos creado diferentes formas de pago. Intercambios de bienes, monedas, billetes… Y ahora han llegado las criptomonedas.

A diferencia de los métodos convencionales, no necesitan el respaldo del sistema bancario central o del gobierno (a excepción del petro en Venezuela).

Las criptomonedas se pueden crear y almacenar de manera electrónica en un sistema absolutamente descentralizado. Hoy en día existen más de 1.000 nivel global, la más conocida de ellas es bitcoin.

Pero la creación del dinero electrónico genera muchas inquietudes. ¿Quién las controla: gobiernos o gigantes informáticos? ¿Quién controla nuestros pagos? ¿Las empresas tecnológicas, las compañías crediticias que están detrás de nuestras tarjetas o los bancos?

Hay algo más importante todavía: ¿quién controla todos los datos de todas nuestras transacciones bancarias?

El poder de la información

En Europa, una nueva ley podría cambiar las reglas del juego y beneficiar a las empresas de tecnología financiera (las finetech). Es la Segunda Directiva de Servicios de Pago de la Unión Europea.

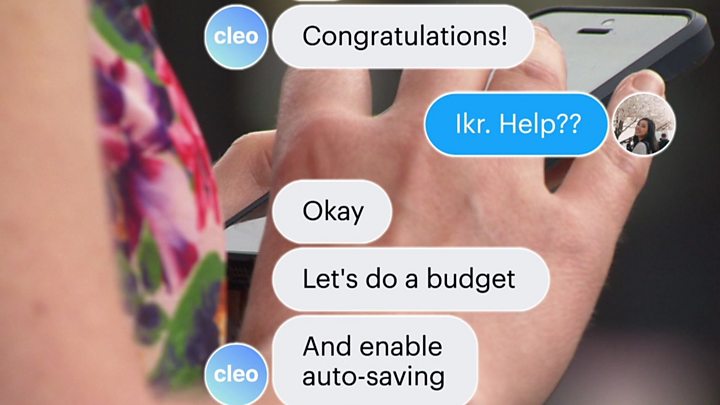

La norma instruye a los bancos a abrir su infraestructura de pagos y los datos de sus clientes ante terceros. En la práctica, esto quiere decir que el historial de gastos de un cliente se puede compartir con otros servicios como estas aplicaciones que prometen ayudarnos a gestionar y controlar los movimientos que hacemos con nuestros fondos.

Esa información es extremadamente valiosa. Muchas empresas pueden saber si gastas mucho en gasolina y que, por tanto, un auto es fundamental en tu vida o si cada mes sufres recargos en tu tarjeta porque no tienes fondos en tu cuenta.

En esta directiva se incluye también el requisito de que el propio consumidor debe ser quien dé consentimiento a la cesión de sus datos personales.

«Permite a los consumidores recuperar el control de sus datos y pagos de una manera segura», dice Imran Gulamhuseinwala, encargado de instalar la Banca Libre u Open Banking en el Reino Unido.

Riesgos

Pero ¿realmente puedes confiar en este nuevo sistema?

Para Mick McAteer, del centro Financiero de Inclusión de Reino Unido (The Financial Inclusion Centre, en inglés), esta práctica implica sus riesgos.

Los consumidores serán bombardeados con marketing confuso y cederán fácilmente sus datos perdiendo el control de su información personal con tan solo un beneficiario: el empresario tecnológico, opina el experto.

El Open Banking, dice, es «una idea descabellada», que conducirá a una mayor exclusión financiera para aquellos que ya tienen bajos ingresos.

Para él, el peligro es que los consumidores puedan ser explotados cuando, por ejemplo y gracias a la información sobre los fondos que poseen los clientes en sus cuentas, les ofrezcan préstamos con tasas de interés abusivas en un momento de necesidad.

Billeteras digitales

Dos mil millones de personas en todo el mundo no tienen una cuenta bancaria, según el Banco Mundial. El número de titulares de cuentas corrientes va además en descenso.

Los grandes inversores han apostado por el bitcoin, la criptomoneda de mayor uso, y otras monedas electrónicas similares. Aparte de los peces gordos que controlan esta nueva divisa, son cada vez más los negocios minoristas que está aceptando bitcoins, pero las posibilidades de pagar por tus compras con ellas son todavía limitadas.

Parte de la razón la tienen la volatilidad de los precios y que los costos de transacción son altos. También sigue habiendo un nivel alto de incertidumbresobre este tipo de pagos.

Entonces, ¿por qué son tan importantes las criptomonedas?

En primer lugar, están desafiando las formas existentes en la que los negocios recaudan su dinero. Las denominadas Ofertas de Monedas Iniciales (ICO, por sus siglas en inglés) ven cómo las nuevas start-ups de tecnología venden tokens o vales digitales como forma para reunir capital.

En teoría, estos vales tendrían que aumentar el valor de la empresa pero a pesar de ser una táctica rápida y fácil también es muy arriesgada y carece de regulación. No es lo mismo que con el dinero en efectivo que es regulado y respaldado por los bancos centrales de cada país.

En segundo lugar, muchos dicen que existe un gran potencial en el sistema que sustenta las criptomonedas: la cadena de bloques (blockchain en inglés).

Este sistema permite eliminar a los intermediarios que verifican las transacciones como las compañías de las tarjetas de crédito, los bancos, etcétera. Gracias a esto, los pagos pueden hacerse de forma mucho más fácil y rápida.

Bryan Zhang, del Centro de Cambridge para Finanzas Alternativas (Cambridge Centre for Alternative Finance), dice que las máquinas inteligentes podrían pagarse entre sí.

Por ejemplo, una nevera inteligente podría ordenar y pagar por leche fresca. Y en una escala más grande, un avión con retraso podría pagar automáticamente la compensación a los pasajeros.

Cambio lento

Estas perspectivas de futuro solo ponen en más aprietos al efectivo pero los datos, a pesar de las amenazas, nos dicen que su reinado todavía va para largo.

Los billetes y las monedas en circulación se han mantenido relativamente sin cambios en las principales economías occidentales, según el Banco de Pagos Internacionales.

En Estados Unidos, el valor en circulación aumentó entre 2011 y 2015. El número de cajeros automáticos ha crecido marcadamente en los países del BRIC (Brasil, Rusia, India y China) y ha cambiado poco en los países occidentales.

Eso no quiere decir que no hayan evolucionado. Los operadores de cajeros automáticos se han convertido en pequeños bancos adoptando la misma tecnología que amenaza su propia existencia.

Pero a pesar de los avances para convertirse en pequeñas sucursales el cambio se hará lentamente. Aún con su enorme riqueza, las entidades financierastradicionales son menos ágiles a la hora desarrollar nuevos productos que las nuevas empresas tecnológicas.

Así que no tendrán más remedio que colaborar con estos desestabilizadores potenciales o enfrentarse al desafío de las grandes compañías de tecnología para intentar igualarlas.

Mientras todos cambian y compiten entre sí, los clientes por los que todos se pelean podrían beneficiarse de unos productos más baratos y adaptados a sus necesidades.

Pero cuidado, hay que tener en cuenta los riesgos ya mencionados que trae consigo esta tecnología. Se dice que el dinero habla, pero todo parece indicar que su lenguaje es cada vez más complicado y más el de los código de las computadoras.